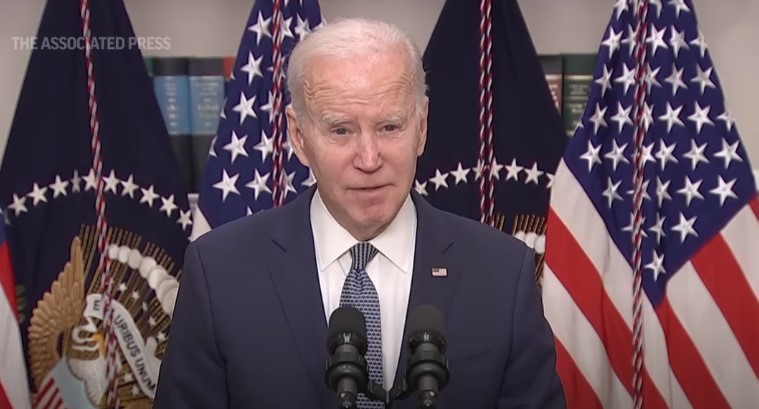

NUEVA YORK, EE. UU., 13 MARZO 2023 (AP).- El presidente Joe Biden insistió el lunes en que el sistema bancario de la nación estaba a salvo, tratando de proyectar calma después de que el colapso de dos bancos generó temores de una agitación más amplia y llevó a los reguladores a ofrecer préstamos de emergencia a los bancos para evitar más quiebras.

“Sus depósitos estarán allí cuando los necesite”, dijo Biden.

A pesar del mensaje de la Casa Blanca, los inversores continuaron vendiendo acciones en acciones bancarias. Las acciones de First Republic Bank se desplomaron más del 70% incluso después de que el banco dijera que estaba accediendo a fondos de emergencia de la Reserva Federal, así como a fondos adicionales de JPMorgan Chase.

Los reguladores estadounidenses cerraron el Silicon Valley Bank el viernes después de que los depositantes se apresuraran a retirar sus fondos de una sola vez. Fue la segunda quiebra bancaria más grande en la historia de EE. UU., solo por detrás de la quiebra de Washington Mutual en 2008. Signature Bank, con sede en Nueva York, también colapsó en la tercera falla más grande en los EE. UU.

Hablando desde la Casa Blanca poco antes de un viaje a la costa oeste, el presidente dijo que buscaría hacer rendir cuentas a los responsables y presionó para una mejor supervisión y regulación de los bancos más grandes . Prometió que los contribuyentes no soportarían pérdidas.

“Debemos obtener la contabilidad completa de lo que sucedió”, dijo. “Los estadounidenses pueden confiar en que el sistema bancario es seguro”.

Biden también dijo que los gerentes de los bancos deberían ser despedidos.

“Si la FDIC se hace cargo del banco, las personas que lo dirigen ya no deberían trabajar allí”, dijo, refiriéndose a la Corporación Federal de Seguros de Depósitos, la agencia responsable de garantizar la estabilidad del sistema bancario.

Los reguladores internacionales también tuvieron que intervenir para aliviar los temores de los inversores. El Banco de Inglaterra y el Tesoro del Reino Unido dijeron que habían facilitado la venta de una subsidiaria de Silicon Valley Bank en Londres a HSBC, el banco más grande de Europa. El acuerdo protegió 6.700 millones de libras (8.100 millones de dólares) de depósitos.

Según el plan anunciado por los reguladores de EE. UU., los depositantes de Silicon Valley Bank y Signature Bank, incluidos aquellos cuyas tenencias excedan el límite de seguro de $250,000, podrán acceder a su dinero el lunes. Bajo un nuevo programa de la Reserva Federal, los bancos pueden publicar esos valores como garantía y tomar prestado de la instalación de emergencia.

El Tesoro ha reservado $ 25 mil millones para compensar las pérdidas sufridas. Los funcionarios de la Fed dijeron, sin embargo, que no esperan tener que usar nada de ese dinero, dado que los valores presentados como garantía tienen un riesgo muy bajo de incumplimiento.

Los reguladores bancarios de Nueva York tomaron posesión de Signature Bank el domingo, expulsaron a sus líderes y entregaron el control diario a la FDIC como parte de una medida en la que el gobierno federal acordó garantizar la totalidad de los depósitos, incluso aquellos que superaran el umbral de $250,000.

La gobernadora de Nueva York, Kathy Hochul, describió la decisión del Departamento de Servicios Financieros del estado como un objetivo para evitar una crisis mayor que involucre a más bancos.

“Nuestro punto de vista era asegurarnos de que toda la comunidad bancaria aquí en Nueva York fuera estable, que podamos proyectar calma”, dijo Hochul en una conferencia de prensa el lunes.

Ella dijo que un alto volumen de retiros que comenzó la semana pasada continuó con transacciones en línea durante el fin de semana. El banco permaneció abierto el lunes.

Signature, que se fundó hace más de dos décadas, tiene unas 40 oficinas en todo el país y dice que se centra en la banca para empresas privadas, sus propietarios y altos directivos.

Aunque las medidas del domingo marcaron la intervención gubernamental más amplia en el sistema bancario desde la crisis financiera de 2008, las acciones fueron relativamente limitadas en comparación con hace 15 años.

Los dos bancos en quiebra no han sido rescatados y no se les ha proporcionado dinero de los contribuyentes.

Algunos ejecutivos prominentes de Silicon Valley temían que si Washington no rescataba a su banco quebrado, los clientes harían corridas en otras instituciones financieras en los próximos días. Los precios de las acciones se desplomaron en los últimos días en otros bancos que atienden a empresas de tecnología, como First Republic y PacWest Bank.

Entre los clientes del banco se encuentran una variedad de empresas, incluidas muchas bodegas de California que dependen de Silicon Valley Bank para obtener préstamos y nuevas empresas tecnológicas dedicadas a combatir el cambio climático.

Tiffany Dufu, fundadora y directora ejecutiva de The Cru, una plataforma de orientación profesional y comunidad para mujeres con sede en Nueva York, publicó un video el domingo en LinkedIn desde el baño de un aeropuerto, diciendo que la crisis bancaria estaba poniendo a prueba su capacidad de recuperación.

Dado que su dinero estaba inmovilizado en Silicon Valley Bank, tuvo que pagar a sus empleados de su cuenta bancaria personal. Con dos adolescentes que mantener que se dirigirán a la universidad, dijo que se sintió aliviada al saber que la intención del gobierno es hacer que los depositantes estén completos.

“Las pequeñas empresas y las empresas emergentes en etapa inicial no tienen mucho acceso al apalancamiento en una situación como esta y, a menudo, nos encontramos en una posición muy vulnerable, especialmente cuando tenemos que luchar tanto para obtener las transferencias en su cuenta bancaria para empezar, particularmente para mí, como una fundadora negra”, dijo Dufu.