Por Marianela De Emilio

12 JULIO 2024.- Con el total de soja 23/24 sudamericana cosechada y un tercio de maíz por cosechar, las miradas se centran sobre la cosecha 24/25 estadounidense, que durante julio atraviesa la floración de gran proporción de la soja y maíz implantados. Mientras el mercado mira detenidamente la evolución del clima y condición de cultivos estadounidenses, Sudamérica se prepara para una nueva campaña, con la siembra de trigo avanzada y mirando con desconfianza los meses por venir, según los pronósticos estacionales plantean escenarios de lluvias inferiores a lo normal, una vez más.

SOJA:

La soja 23/24 sudamericana, totalmente cosechada, avanza en sus exportaciones, tanto desde Argentina como en Brasil, con un volumen comprometido superior y semejante al del año pasado respectivamente. No hay condimentos de parte de la demanda que hablen de aceleración de exportaciones, que ponga a la suba el corto plazo, más bien ha evolucionado a la baja.

La soja 24/25 estadounidense, con 34% de la superficie en floración y 68% del total implantado en condiciones bueno-excelentes, muy por encima del 51% en esa condición el año pasado, se dispone a atravesar una semana de altas temperaturas y sin precipitaciones en el centro-oeste del país, contra abundantes precipitaciones, más de 100 milímetros, en toda la costa este, producto del paso de un Huracán que avanza desde el Golfo de México hacia el norte. El mercado termino la semana pasada con fuertes subas por la amenaza climática de la presente semana, no obstante, no ejerce suficiente fuerza esta ola de calor como para poner nervios alcistas suficientes, contra la menor demanda de soja sobre Estados Unidos y Sudamérica en plena actividad, lo que trajo recortes que continúan el proceso de bajas, que hablan de una cosecha 24/25 abundante y un crecimiento de la demanda desacelerado.

Recordar que la relación stock/consumo mundial de soja 24/25 se proyecta en casi 32%, según los números del USDA en junio pasado, que serán ajustados este viernes. Esta relación sería la más alta de los últimos seis años, superada por la relación stock/consumo de 33,3% en la campaña 2018/2019, campaña en la que los precios de soja en Chicago rondaron U$S 330/TN y en Argentina U$S 220-240/TN. Solo con saber que el futuro mayo 2025 cotiza actualmente en torno a U$S 290/TN, basta para calcular la dimensión de riesgo precio a la que se expone la próxima campaña.

MAÍZ:

Argentina avanza sobre más del 60% de su superficie de cosecha de maíz, aún restan más de 15 millones de toneladas por cosechar, mientras Brasil, que ya tiene más del 60% del maíz safriña cosechado, aún tiene 38 millones de toneladas por levantar entre sus tres fechas de siembra. Puede decirse que, entre Argentina y Brasil faltan más de 53 millones de toneladas por cosechar, un tercio aproximadamente del aporte que estos dos países proyectan hacer con maíz 23/24. Las exportaciones de maíz argentino vienen a buen ritmo, pero aún no se completan los volúmenes comprometidos para embarcar, mientras las exportaciones de maíz brasilero vienen muy por debajo que los volúmenes exportados el año pasado a estas fechas. Con Argentina y Brasil devaluados y mucho maíz por exportar, cada semana en la que aparezca cosecha en torno a lo proyectado, mermará la presión de compra y con esto habrá riesgo de más bajas.

El maíz 24/25 estadounidense se encuentra 24% en floración, y 68% de la superficie en condiciones bueno-excelentes, muy por encima del 55% en esas condiciones el año pasado a estas fechas. Al igual que en soja, la semana pasada hubo cierto sostén de precios sobre Chicago, por temor a calores extremos esta semana, que pusiera en riesgo el maíz en floración, pero esta semana volvió a ceder un escalón de precios, poniendo al precio internacional en mínimos que no se veían desde noviembre del 2020.

Si posicionamos la relación stock/consumo mundial de maíz 24/25, se proyecta en 25,4% según los números del USDA en junio pasado, la más baja de la última década, la relación más baja antes que la proyección presente, fue la de la campaña 2013/2014, con 22,7%, aunque en 2014 los precios rondaron en Chicago U$S 155/TN y en Argentina pasó desde U$S 140 a mínimos de 101/TN.

Significa que, aunque maíz es el cereal que podría traer recortes productivos en Sudamérica, también podría, más allá de su oferta no tan abultada, presionar más a la baja, principalmente por desaceleración de la demanda y del crecimiento económico de las grandes potencias consumidoras.

Si visualizamos los futuros abril y julio 2025, que cotizan actualmente en torno a U$S 170/TN, puede verse hay espacio para bajas, poniendo en riesgo los futuros márgenes, además de ser compleja la decisión de producir en muchas zonas del país afectadas por chicharrita y el complejo de enfermedades que la misma transmitió en la presente 23/24.

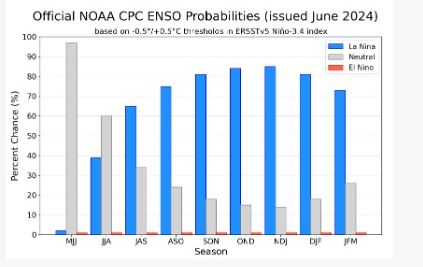

Probabilidades de NIÑA:

Se observa, según la última actualización de probabilidades ENSO el trimestre julio-agosto-septiembre muestra 65% de probabilidades de fase fría o Niña, con precipitaciones inferiores a lo normal. Se observa que las probabilidades de fase Niña aumentan hasta el trimestre noviembre-diciembre-enero, y esto nos da una pauta del riesgo climático que plantea la futura campaña 24/25. El dilema con las proyecciones de Niña, es que suele impactar sobre Argentina, mientras las principales zonas productivas de Brasil reciben buenas precipitaciones, por entrada de humedad del Océano Atlántico, y, dada la gran superficie a sembrar por el país vecino, superaría en 20 millones de toneladas a la cosecha de este año, según proyecta el USDA, que será actualizado este viernes.

Conclusiones: Si se comparan los precios actuales a los de la futura cosecha 24/25, se verá que son superiores los presentes respecto de los futuros, y si se comparan los precios futuros con los de campañas anteriores con la actual proyección de consumo respecto de stock global, puede verse que son superiores estos precios futuros a los de campañas pasadas en situaciones similares. El clima sobre Argentina parece que volverá preocupar sobre la cosecha de verano, aunque, con las fuertes cosechas que Brasil puede ofrecer, el riesgo no es solo de menor potencial de rendimientos locales, sino de precios que sigan evolucionando a la baja a nivel internacional. Las herramientas comerciales, como futuros y opciones, son a considerar ante estas proyecciones, a fin de cubrir parte de la rentabilidad que espera tenerse en la próxima cosecha.