CIUDAD AUTÓNOMA DE BUENOS AIRES, 21 ENE 2021. Informe económico. Por Daniel Artana – El elevado desequilibrio fiscal y la resistencia de buena parte del espectro político para reducir el gasto público pone nuevamente el foco en la presión tributaria. Más allá de que las comparaciones entre países tienen una validez relativa, parece oportuno aclarar algunos problemas de estimación que pueden confundir a un lector desprevenido.

La Argentina es un país federal y los tres niveles de gobierno tienen recursos propios. La Nación comparte con los niveles subnacionales los ingresos de algunos tributos y lo propio hacen las provincias con sus municipios.La base GFS del FMI en su versión más desagregada sólo contiene para la Argentina los ingresos del gobierno nacional. Así excluye lo recaudado por éste que se comparte con las provincias y los propios de los gobiernos subnacionales. De esta forma, se excluye una parte importante de los ingresos totales del gobierno general.

Para la región, la base del BID-CIAT contiene información de la presión tributaria incluyendo a los gobiernos subnacionales y la ajustada incluyendo aportes a los sistemas privados de previsión, pero no se reporta la totalidad de ingresos no tributarios; sólo los de las regalías que son similares a otros impuestos que se cobran a las actividades extractivas. En cambio, la base del GFS del FMI tiene la ventaja de incluir un detalle de los recursos del gobierno general de varios países. El último año con información completa disponible es 2017.

A pesar de los esfuerzos por medir mejor los ingresos del Estado, existen algunos problemas que deben ser corregidos. Por ejemplo:

- Hay 12 provincias que tienen sistemas jubilatorios de reparto para los empleados públicos de sus jurisdicciones. Los aportes y contribuciones a la seguridad social de estos sistemas no aparecen en las estadísticas del GFS o en la base BID-CIAT ni tampoco en las que publica el gobierno argentino sobre los ingresos del gobierno general. Sin embargo, es posible estimarlos con información presupuestaria; para el año 2017 alcanzaron a 1.9% del PIB.

- Tampoco se incluye la recaudación que hace la AFIP y que se destina a las obras sociales (en su mayoría administradas por los sindicatos) y el aporte obligatorio para asegurar los riesgos del trabajo. En el año 2017, ingresaron a la AFIP el equivalente a 2% del PIB por estos conceptos.

- De acuerdo con la Constitución Nacional, los municipios sólo pueden cobrar tasas por el uso de servicios, pero habitualmente obtienen la mayoría de sus recursos propios de un gravamen que replica el impuesto a los ingresos brutos provincial y de otro que es similar al impuesto inmobiliario que percibe la mayoría de las provincias. Además, la información de ingresos municipales se conoce con demoras y se reporta lo obtenido por estas tasas dentro de los ingresos no tributarios, cuando en verdad son impuestos.

Por lo tanto, para mejorar la estimación de los ingresos públicos de la Argentina se utilizó la información del MECON para los ingresos del gobierno nacional y de los esquemas ahorro-inversión de las provincias con algunas correcciones de imputación. Por ejemplo, el impuesto a la patente automotor se asignó a la categoría impuestos a la propiedad. En la base del GFS, en la medida en que se trate de una licencia por circular, se los agrega en impuestos a bienes y servicios. En la Argentina, la mayoría de las provincias cobra tasas que exceden con creces a una autorización para circular, ya que se percibe alrededor de 4% del valor de mercado de los automotores; ello las convierte en un impuesto a la tenencia de ese bien durable.

En el caso de los municipios, la Dirección Nacional de Coordinación Fiscal con las Provincias del MECON publica esquemas ahorro-inversión pero que incluyen a varios de los gravámenes percibidos por este nivel de gobierno como recursos no tributarios. Para asignarlos correctamente se recurrió a las proporciones que estima el trabajo de Lopez Acotto y Macchioli, 2015.

Además, se incluyó por separado un ajuste a las contribuciones a la seguridad social que en la Argentina cobra la AFIP pero que se distribuyen a las obras sociales y a las aseguradoras de riesgo del trabajo. En la medida en que financian programas de seguro social obligatorio que en otros países pueden ser administrados por el Estado, es posible concluir que forman parte de los recursos del gobierno. Pero como no se puede realizar un ajuste similar en los otros países y es posible que existan algunos seguros similares (obligatorios pero administrados por el sector privado) se los reporta en una columna aparte.

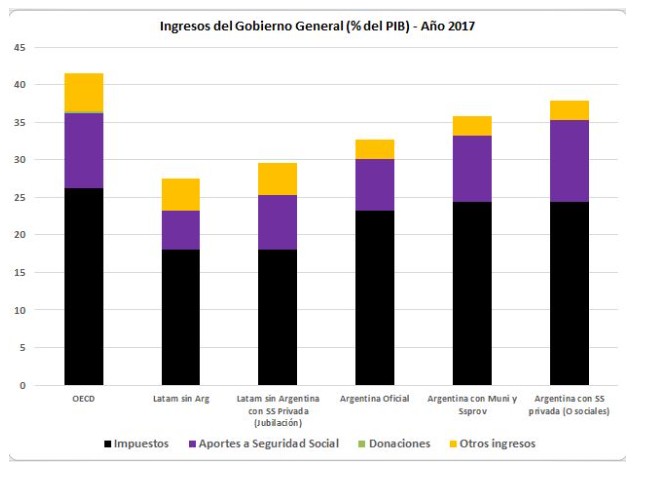

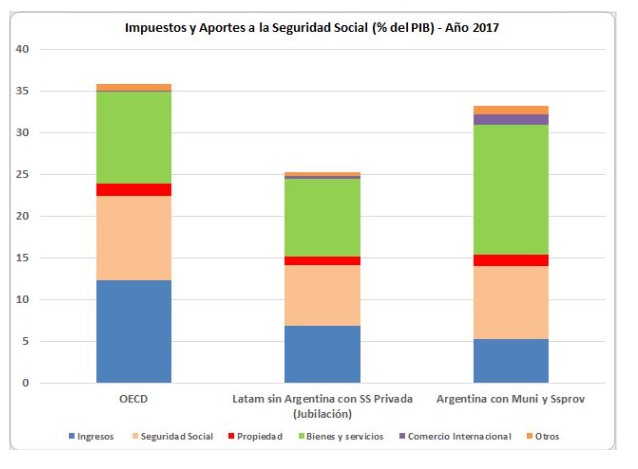

El Gráfico 1 muestra las estimaciones -con los ajustes señalados- de ingresos del gobierno general de la Argentina, y en forma comparada con los países de la OECD (excluyendo Chile y México) y de un conjunto selecto de la región (Brasil, Chile, Colombia, México, Perú y Uruguay – Latam), en tanto que el Gráfico 2 reporta la composición de los tributos (impuestos y aportes a la seguridad social).

Algunos comentarios relevantes que surgen de evaluar esta información son los siguientes:

- Los ingresos totales del gobierno argentino eran, en 2017, entre 10 y 15% inferiores a los que obtenían los países de la OECD, pero eran alrededor de 30% mayores a los del grupo Latam.

- Si la comparación se centra en los concepto de ingresos más comprensivo para los países de Latam, el gobierno general de la Argentina obtenía, en 2017, recursos por el equivalente a 38% del PIB, comparado con 41.5% para los países de la OECD (sin Latam) y 29.6% del PIB para los de Latam. Comparado con la OECD, la Argentina percibía aproximadamente 2.5% del PIB menos de otros ingresos no tributarios, alrededor de 1.5% del PIB menos de impuestos y casi un punto del PIB más de aportes a la seguridad social. Respecto de Latam, la Argentina obtenía más ingresos en dos rubros: más de 6% del PIB de impuestos, casi 4% del PIB de aportes a la seguridad social, pero casi 2% del PIB menos en otros ingresos.

- Dentro de los impuestos, la Argentina recibía menos recursos que los países desarrollados de impuestos al ingreso de personas y sociedades (menos de la mitad) e incluso menos que sus pares de Latam (5.3% del PIB comparado con 6.8% del PIB). Sin embargo, esa diferencia se reducía o se revertía si se sumaban a los impuestos al ingreso, los aportes y contribuciones a la seguridad social. Al menos en el caso argentino, los aportes y contribuciones a la seguridad social tienen un componente distributivo importante, lo cual los convierte en una suerte de pseudo impuesto adicional a los ingresos[1]. A su vez, las personas aportaban 2.2% del PIB (similar a Latam), pero mucho menos que los 8.6% del PIB que aportaban los individuos en la OECD[2].

- No había mayores diferencias en lo recaudado en la Argentina y los países desarrollados por gravámenes a la propiedad (1.4% comparado con 1.5% del PIB), aunque sí superaba al promedio de 1% percibido por el resto de los países de Latam[3]. Estos números no incluyen lo recaudado por retenciones a las exportaciones; en la medida en que se reflejen en un menor valor de la tierra, deberían incluirse como impuestos a la propiedad.

- La Argentina recaudaba más que los países desarrollados y que los de Latam en impuestos a bienes y servicios. La diferencia se explicaba por los impuestos en cascada y a las transacciones financieras (que, también son un gravamen a las ventas en cascada, porque el grueso de la recaudación la aportan empresas) que generaron en 2017 casi 7% del PIB comparado con 0.5% en los países de la OECD y 2.3% del PIB en Latam.

- Los impuestos a consumos específicos en la Argentina aportaban 1.7% del PIB, a mitad de camino entre los 2.4% del PIB de la OECD y los 1.2% recaudados en Latam.

- Finalmente, la alta protección arancelaria y el uso de impuestos a la exportación hacían una clara diferencia en el caso argentino: se recaudaban 1.3% del PIB, comparado con 0.4% del PIB en Latam y sólo 0.1% del PIB en los países desarrollados.

En resumen, la Argentina obtenía muchos más recursos que otros países de impuestos en cascada y de gravámenes al comercio exterior, también la tributación sobre el trabajo en la forma de aportes a la seguridad social era relativamente alta y ello contrastaba con menores ingresos por impuesto a la renta. También había una diferencia importante, en menos, de ingresos no tributarios, aunque la base de datos no permite conocer si ello obedecía a menores ingresos por intereses de activos del gobierno o por menores ingresos no tributarios (regalías o tasas por el uso de servicios). La recaudación por impuestos a la propiedad estaba en línea con la obtenida en los países desarrollados y la tributación a consumos específicos a medio camino entre los desarrollados y el resto de Latam.

Dos comentarios finales. La presión tributaria o los ingresos del Estado son un promedio entre lo aportado por familias y empresas que tienen distinta formalidad. En un trabajo de FIEL del año 2006 estimamos que los sectores formales tenían una presión tributaria 30% más alta que el promedio. Si se mantiene esa proporción, las actividades formales enfrentan hoy una presión tributaria similar a los países desarrollados de mayor recaudación, pero con la desventaja de recibir contraprestaciones del Estado muy inferiores.

Y la presión tributaria ha aumentado desde 2017 a la fecha por la introducción de nuevos impuestos, el aumento en las tasas de algunos vigentes y la reversión en la reducción de ingresos brutos acordada en 2017 entre la Nación y las provincias.